フィボナッチ・リトレースメント – プロも使う戻り幅予測

FXトレードではテクニカル分析の様々なツールを活用する場合がありますが、「フィボナッチ・リトレースメント」は好んで使う人が多いツールの一つです。相場の戻り幅を予測する手法として活用されています。当サイトで推奨するダウ理論、水平線、マルチタイムフレーム分析を補助するツールとして、フィボナッチの基本概念から実践的な活用法まで解説します。

フィボナッチ数列とトレードの不思議な関係

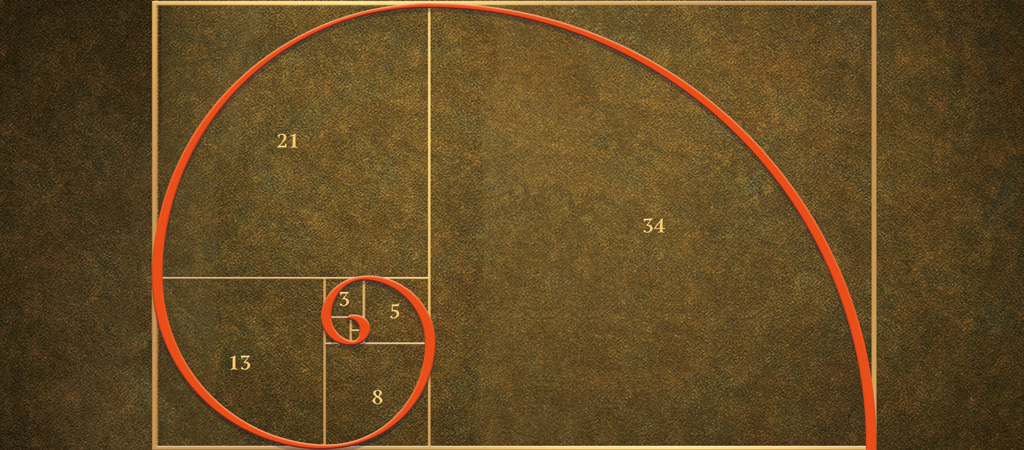

フィボナッチとは、13世紀のイタリア人数学者レオナルド・フィボナッチにちなんで名付けられた数列のことです。この数列は「0, 1, 1, 2, 3, 5, 8, 13, 21, 34…」と続き、前の2つの数字を足すと次の数字になるという特徴があります。

面白いことに、この数列から導かれる特定の比率(特に「黄金比」と呼ばれる約0.618)は、自然界の様々な場所に現れます。貝殻の螺旋形、ひまわりの種の配列、さらには銀河系の構造にまで見られるのです。

そして、この自然界に存在する比率が、金融市場の値動きにも一定の影響を与えていると考えられています。

フィボナッチ・リトレースメントの基本理論

フィボナッチ・リトレースメントは、トレンド発生後の調整(戻り)の幅を予測するためのツールです。トレンド相場において、価格は一直線に動くわけではなく、調整(リトレースメント)を繰り返しながら進みます。この調整がどの程度の幅になるかを予測する際に、フィボナッチ比率が参考になります。

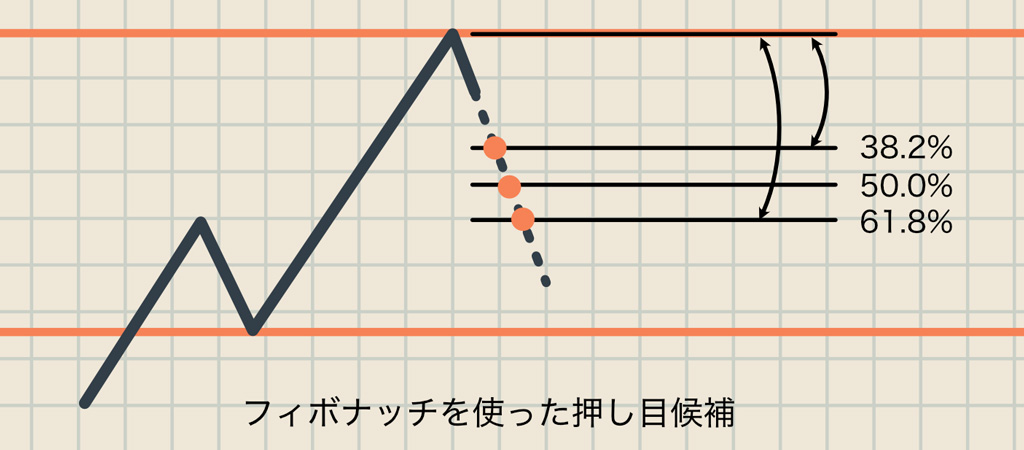

主要なフィボナッチ・リトレースメントレベルは以下の通りです。

- 23.6%

- 38.2%

- 50.0%(フィボナッチ数列から直接導かれるものではありませんが、重要な節目として含まれます)

- 61.8%(黄金比)

- 78.6%

特に注目すべきは38.2%、50.0%、61.8%の3つのレベルで、多くのトレーダーがこれらのレベルに注目しています。

市場参加者の心理がフィボナッチを機能させる

なぜフィボナッチの比率が市場に影響を与えるのでしょうか?その答えは「集合心理」や「予言の自己成就」にあります。多くのトレーダーがフィボナッチレベルに注目し、そのレベルで売買を行うため、実際にそのレベルが重要な節目として機能するようになるのです。

例えば、多くのトレーダーが61.8%のリトレースメントレベルに買い注文を置くと、実際にそのレベルに価格が到達した時に買いの圧力が強まり、価格が反発しやすくなります。これが「予言の自己成就」の効果です。

また、この比率が自然界に広く見られることから、人間の心理にも何らかの形で組み込まれているという説もあります。いずれにせよ、相場でのフィボナッチの有効性を実感しているトレーダーは少なくありません。

フィボナッチ・リトレースメントの正確な引き方

フィボナッチ・リトレースメントを正確に引くためには、適切な「スイングハイ(高値)」と「スイングロー(安値)」を特定することが重要です。

上昇トレンドの場合

- 直近の重要な安値(スイングロー)を始点とする

- その後の重要な高値(スイングハイ)を終点とする

- この価格帯に対してフィボナッチ・リトレースメントツールを適用

下降トレンドの場合

- 直近の重要な高値(スイングハイ)を始点とする

- その後の重要な安値(スイングロー)を終点とする

- この価格帯に対してフィボナッチ・リトレースメントツールを適用

ここで重要なのは、どの高値と安値を選ぶかということです。ダウ理論に基づいた重要な節目となる高値と安値を選ぶことで、より信頼性の高いフィボナッチレベルを設定できます。

上昇トレンドと下降トレンドでの活用法の違い

フィボナッチ・リトレースメントは上昇トレンドと下降トレンドの両方で参考になりますが、その使い方には若干の違いがあります。

上昇トレンドでの活用法

上昇トレンドでは、価格が調整(下落)する際に、主要なフィボナッチレベル(特に38.2%、50.0%、61.8%)で反発する可能性が高くなります。これらのレベルは買いエントリーポイントとして注目されます。

戦略としては、上昇トレンド相場で、調整(下落)が始まったら、主要なフィボナッチレベルに注目し、そのレベルでの反発のサインを待ちます。反発のサインが見られたら買いエントリーを検討します。

下降トレンドでの活用法

下降トレンドでは、価格が反発(上昇)する際に、フィボナッチレベルまで戻して再び下落に転じることが期待されます。これらのレベルは売りエントリーポイントとして注目されます。

下降トレンド相場で、一時的な反発(上昇)が始まったら、主要なフィボナッチレベルに注目し、そのレベルでの反落のサインを待ちます。反落のサインが見られたら売りエントリーを検討します。

フィボナッチ・リトレースメントと水平線の組み合わせ

フィボナッチ・リトレースメントの有効性を高めるには、他のテクニカル分析ツールとの組み合わせが効果的です。特に水平線(サポート・レジスタンスライン)との組み合わせは、エントリーポイントの精度を高めるのに役立ちます。

例えば、重要な水平線とフィボナッチの主要レベル(38.2%、50.0%、61.8%)が一致する場合、そのレベルでの反発や反落の可能性はさらに高まります。このように複数の分析手法で同じポイントが重要と示されることで、より確実性の高いエントリーポイントを見つけることができます。

フィボナッチ・エクステンションによる利確ポイントの設定

フィボナッチは戻り幅の予測だけでなく、次の値動きの目標レベルを予測するのにも活用できます。これが「フィボナッチ・エクステンション」です。

主要なフィボナッチ・エクステンションレベルは以下の通りです。

- 127.2%

- 161.8%

- 261.8%

例えば、上昇トレンド中の調整後に買いエントリーした場合、前回の高値(スイングハイ)を超えて、これらのエクステンションレベルが利確目標となる可能性があります。特に161.8%レベルは多くのトレーダーが注目するレベルで、重要な節目となることがあります。

よくある失敗とその回避法

フィボナッチ・リトレースメントを使う上でよくある失敗と、その回避法について見ていきましょう。

1. 適切なスイングポイントを選べない

最も多い失敗は、適切なスイングハイとスイングローを選べないことです。相場には様々な高値と安値がありますが、すべてが重要なスイングポイントというわけではありません。

回避方法:

ダウ理論を理解し、重要な高値・安値を見極める能力を養いましょう。また、マルチタイムフレーム分析を行い、上位足でも重要とされるスイングポイントを選ぶことが大切です。

2. フィボナッチレベルだけでエントリーする

フィボナッチレベルに価格が到達しただけでエントリーすることも危険です。価格がそのレベルを簡単に突破してしまうことも少なくありません。

回避方法:

フィボナッチレベルに加えて、ローソク足のパターンや水平線との一致を確認しましょう。特に水平線と一致するフィボナッチレベルは重要な節目となりやすく、より信頼性の高いエントリーポイントとなります。また、価格がフィボナッチレベルで「反応」しているかどうかを確認することが重要です。

3. トレンドの方向性を無視する

フィボナッチを使う際に、全体の相場環境やトレンドの方向性を無視することも失敗につながります。

回避方法:

マルチタイムフレーム分析を徹底し、上位足のトレンド方向を常に確認しましょう。大きな時間軸の相場環境やトレンド方向を踏まえたトレードを心がけることが重要です。上昇トレンドなら買い、下降トレンドなら売りを基本とし、フィボナッチはあくまでエントリーポイントを絞り込むための補助ツールとして活用します。

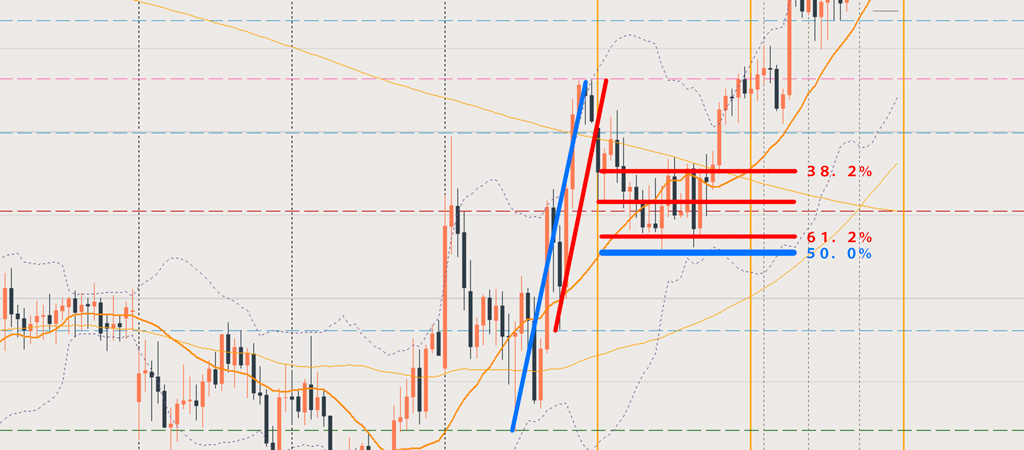

実例:GBPJPYチャートでのフィボナッチ分析

当サイトで推奨しているポンド円(GBPJPY)を例に、フィボナッチ・リトレースメントの実例を見てみましょう。

以下の画像は2025年4月24日の実際の1時間足チャートです。

この場合、フィボナッチの上昇の始点と終点を赤い斜め線でみる場合と、青い斜め線で見る場合があります。 赤い斜め線は15分足で見た時の上昇の起点となる場所で、細かく見ると1時間でも起点と考えることができます。

それぞれの斜め線を一つの上昇と見たときに押し目候補が赤と青の水平線で引いた4本のラインになります。

そして、この日の結果は以下のとおりです。

赤いフィボナッチの61.2%、青いフィボナッチの50%が押し目となって上昇したことが分かります。 この日のチャートではさらに赤い破線の水平線が引けていて、この水平線は日足の重要な節目になっています。 このように水平線とダウの節目、フィボナッチを組み合わせることで的確に押し目の目処をつけることができるようになります。

まとめ:フィボナッチをテクニカル分析の補助ツールとして活用する

フィボナッチ・リトレースメントは、ダウ理論、水平線、マルチタイムフレーム分析というメインの分析手法を補完する便利なツールです。適切に使用することで、以下のような効果が期待できます。

- 調整の振れ幅を予測してエントリーポイントを絞り込める

- 利確目標レベルの参考になる

- リスク管理と損切りポイントの設定がしやすくなる

重要なのは、フィボナッチはあくまで補助的なツールであり、ダウ理論、水平線、マルチタイムフレーム分析という基本的な分析手法を土台としたうえで活用することです。複数の分析手法から得られる根拠が重なった場所でエントリーすることで、トレードの精度を高めることができます。

ダウ理論やマルチタイムフレーム分析については以下の記事も参考にしてみて下さい。

フィボナッチをテクニカル分析の補助ツールとして加え、より精度の高いトレード戦略を構築していきましょう。